Ngân hàng có thể vượt rủi ro nhờ bộ đệm dự phòng lớn

Ngành ngân hàng đã phải đối mặt với những khó khăn do lo ngại về lạm phát, tỷ lệ thu nhập lãi thuần (NIM) thu hẹp và nợ xấu tăng nhanh sau khi Thông tư 14 kết thúc cũng như khó khăn hơn về thị trường vốn. Tuy nhiên, các ngân hàng Việt Nam có thể vượt qua mọi rủi ro về chất lượng tài sản nhờ vào bộ đệm dự phòng lớn và việc kiểm soát chặt chẽ khi giải ngân vào phân khúc bất động sản có rủi ro cao.

Các ngân hàng Việt Nam có thể vượt qua mọi rủi ro về chất lượng tài sản nhờ vào bộ đệm dự phòng lớn

Đây là nhận định của các chuyên gia nghiên cứu của Công ty chứng khoán VNDirect về tình hình diễn biến, triển vọng và rủi ro trong thời gian tới của ngành ngân hàng.

Ngân hàng vẫn ghi nhận tăng trưởng lợi nhuận

Các chuyên gia cho rằng, trong quý I/2022, ngân hàng đã đạt tăng trưởng lợi nhuận khá và tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) tăng 22% nhờ vào tăng trưởng tín dụng tốt, thu nhập từ phí khả quan và chi phí tín dụng được kiểm soát tốt. Tín dụng toàn hệ thống tăng 6% từ đầu năm tính đến cuối quý I/2022, cao hơn nhiều so với mức 3,45% vào cuối quý I/2021 nhờ nhu cầu vay lớn nhằm đáp ứng hoạt động kinh doanh phục hồi trở lại sau dịch bệnh. Tuy chất lượng tài sản có phần giảm sút khi tỉ lệ nợ xấu trung bình tăng trong khi tỉ lệ bao nợ xấu giảm nhẹ so với cuối 2021, nhưng “mọi thứ vẫn nằm trong tầm kiểm soát.”

Các chuyên gia kỳ vọng, nền kinh tế sẽ tăng tốc trở lại trong giai đoạn 2022-2023 nhờ xuất khẩu tăng trưởng mạnh mẽ, nhu cầu phục hồi và các chính sách tài khóa hỗ trợ; ngành ngân hàng là lựa chọn tiêu biểu trong bối cảnh nói trên. Mặc dù biên lãi thuần khó có thể cải thiện do lãi suất huy động tăng, các ngân hàng vẫn sẽ ghi nhận tăng trưởng lợi nhuận cao 29% và tỉ suất sinh lời ROE 22% trong 2022 dựa trên tăng trưởng tín dụng cao, thu nhập từ phí ổn định và chi phí tín dụng được kiểm soát tốt.

Các ngân hàng có vốn nhà nước còn giảm chi phí chuyển tiền, quản lý tài khoản… từ đầu năm 2022 nhằm thu hút nhiều khách hàng sử dụng dịch vụ, giúp nâng cao tỉ lệ tiền gửi tiết kiệm không kỳ hạn (CASA).

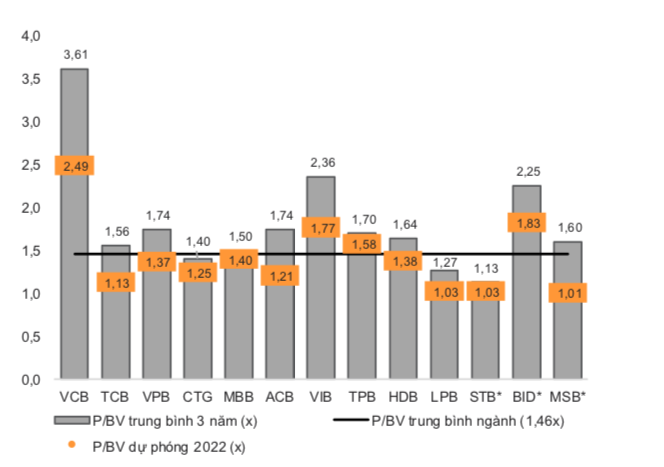

Việc thị trường điều chỉnh gần đây đã đưa định giá ngành ngân hàng xuống 1,46 lần P/BV (hệ số P/BV được sử dụng để so sánh giá thị trường với giá trị sổ sách của một cổ phiếu. Một hệ số thấp có nghĩa là cổ phiếu này được định giá thấp và thích hợp để mua và nắm giữ nó nếu doanh nghiệp có triển vọng tốt trong tương lai). Hệ số P/BV này hiện thấp hơn rất nhiều so với mức trung bình 3 năm.

Theo NHNN, đến 20/5/2022, tín dụng đạt trên 11 triệu tỷ đồng, tăng 7,66% so với cuối năm 2021. Cơ cấu tín dụng tập trung vào lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ, Thủ tướng Chính phủ và các ngành, lĩnh vực thuộc Chương trình phục hồi và phát triển kinh tế-xã hội. Tín dụng đối với các lĩnh vực tiềm ẩn rủi ro vẫn được kiểm soát chặt chẽ. Thời gian qua, các ngân hàng đã tích cực chia sẻ khó khăn với nền kinh tế với các chương trình giãn nợ, cơ cấu nợ, giảm lãi… Mới đây nhất, các ngân hàng đang tích cực tham gia triển khai gói hỗ trợ lãi suất 2%. Mặc dù vậy, việc tín dụng tăng cao khiến dư địa tăng thu hẹp, nên cần “nới room” tín dụng vì nếu không sẽ khó triển khai hiệu quả các chương trình hỗ trợ DN, hộ kinh doanh, trong đó có gói hỗ trợ lãi suất 2%.

Về vấn đề này, ông Nguyễn Việt Cường, Phó Tổng Giám đốc Vietcombank phân tích, sau khi tăng trưởng tín dụng bị hạn chế do ảnh hưởng COVID-19, khi nền kinh tế bước đầu phục hồi, nhu cầu vốn tăng cao. Đến thời điểm hiện tại, tăng trưởng tín dụng đã đạt 9%, do đó Vietcombank đề nghị NHNN xem xét nới room tín dụng phù hợp để các ngân hàng chung tay hỗ trợ tăng trưởng.

Chất lượng tài sản – vẫn trong tầm kiểm soát

Các chuyên gia của VNDirect nhận định, chất lượng tài sản của các ngân hàng đã phần nào bị ảnh hưởng do hậu quả của đại dịch COVID-19, trong đó tỉ lệ nợ xấu (NPL) trung bình quý I/22 tăng trong khi tỉ lệ bao phủ nợ xấu (LLR) giảm nhẹ so với mức cuối quý IV/21.

NPL trung bình tăng lên 1,5% vào cuối quý I/2022 từ mức 1,39% vào cuối quý IV/2021. Tỉ lệ nợ xấu nhóm 5 tăng nhẹ lên mức 0,58% vào cuối quý I/2022 từ mức 0,51% vào cuối quý IV/2021. Tổng cho vay của 15 ngân hàng niêm yết tăng 6,7% so với đầu năm trong khi nợ xấu tăng 11,4%. Năm ngân hàng có tỉ lệ nợ xấu NPL thấp nhất gồm Techcombank (0,67%), Vietcombank (0,81%), ACB (0,82%) và MBBank (0,99%).

Nhiều ngân hàng đang giao dịch có hệ số P/BV dưới mức trung bình 3 năm

Nợ xấu tăng lên trong những tháng tới cũng là điều đáng lưu ý khi Thông tư 14 sẽ hết hiệu lực vào cuối tháng 6 năm 2022. Theo NHNN, tỉ lệ nợ xấu nội bảng có thể lên tới 7,3% nếu tính cả các khoản cho vay tái cơ cấu và nợ xấu bán cho VAMC, tương đương mức nợ xấu giai đoạn 2016-2017.

Tuy nhiên, chất lượng tài sản của các ngân hàng đã được cải thiện mạnh mẽ so với giai đoạn 2016-2017. Các ngân hàng đã trích lập dự phòng để tránh khả năng nợ xấu tăng cao, đồng thời LLR đã đạt mức cao nhất lịch sử tại hầu hết các ngân hàng vào cuối năm 2021. Mặt khác, các ngân hàng cũng đã thực hiện trích lập tương đối đầy đủ dự phòng đối với các khoản nợ tái cơ cấu thay vì mức 30% như quy định. Theo chuyên gia, nhờ vào chất lượng tài sản vững chắc và bộ đệm dự phòng mạnh mẽ, các ngân hàng sẽ có thể giảm thiểu được tối đa rủi ro nợ xấu gia tăng trong thời gian sắp tới. Thêm vào đó, các ngân hàng đang nỗ lực tăng cường hệ số an toàn vốn (CAR), điều này được thể hiện qua sự cải thiện CAR trong quý I/2022. Tăng vốn luôn là mục tiêu ưu tiên hàng đầu của các ngân hàng trong năm 2022, đặc biệt là các ngân hàng thương mại có vốn nhà nước nhằm tăng cường hệ số CAR, tiến tới lộ trình áp dụng Base III. Các chuyên gia kỳ vọng nền kinh tế sẽ tăng tốc vào năm 2022 nhờ xuất khẩu tăng trưởng mạnh, nhu cầu phục hồi và được các chính sách tài khóa hỗ trợ.

Tuy vậy, những thách thức trên sẽ không đem lại hệ quả nghiêm trọng lên toàn ngành và các chuyên gia tự tin rằng ngân hàng sẽ có thể vượt qua rủi ro chất lượng tài sản nhờ vào bộ đệm dự phòng dày dặn và sự kiểm soát chặt chẽ khi giải ngân vào phân khúc bất động sản có rủi ro cao. Một số đợt bán tháo ồ ạt trên thị trường vừa qua đã đưa định giá của các ngân hàng về mức rất hấp dẫn.

Trước đó, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng (VNBA) thẳng thắn cho rằng, áp lực nợ xấu tăng cao là hiện hữu. Vì vậy, các tổ chức tín dụng (TCTD) cũng phải tái cơ cấu và phải xử lý nợ xấu. Nếu chưa xử lý được thì phải trích lập dự phòng rủi ro. Tuy nhiên, hiện tại, các TCTD đều thực hiện trích lập dự phòng rủi ro đầy đủ cho những khoản nợ xấu và nợ tiềm ẩn trở thành nợ xấu. Thậm chí có những TCTD có tình hình tài chính lành mạnh đã có tỉ lệ bao phủ nợ xấu cao hơn nhiều so với tỉ lệ nợ xấu thực tế. Do vậy, nhiều TCTD đều đặt vấn đề tăng vốn điều lệ trong năm 2022, qua đó nâng cao năng lực tài chính, mở rộng trích lập dự phòng rủi ro để đảm bảo an toàn hoạt động, tự phòng vệ cho mình. Thông tư 22 của NHNN ban hành từ năm 2019 với lộ trình rõ ràng có quy định giảm tối đa tỉ lệ nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn xuống còn 30% kể từ 1/10/2022 sẽ giúp tăng cường tính an toàn thanh khoản cho hệ thống ngân hàng.

Tuy nhiên, Tổng Thư ký VNBA cho rằng, với thực tế hiện nay, nếu chỉ nỗ lực của ngân hàng là chưa đủ mà cần có hành lang pháp lý đủ mạnh để bảo vệ cả bên cho vay và bên đi vay. Không chỉ vậy, khi có hành lang pháp lý đầy đủ, các bộ, ngành, chính quyền địa phương cũng cần vào cuộc hỗ trợ tích cực trong việc xử lý nợ xấu của ngành ngân hàng.

Theo Baochinhphu

Đang tải dữ liệu

Đang tải dữ liệu  Tiếng Việt

Tiếng Việt English

English 中文

中文

Ý kiến ()